注:文字及图片由LMAX交易所为汇讯网FXShell提供

延迟性是交易者向成交系统提交订单和收到通知之间的响应时间。

等待成交时间(Hold Time)通常用来形容自主延迟(discretionary latency),即流动性提供商在系统延迟之外自主延长时间,以决定成交或拒绝订单,这个时段也被视为“最后观望”时间窗。

其实,等待成交时间/自主延迟其实只是成交延迟的一个组成部分。

在比较最后观望和实价流动性时必须全面比较成交延迟的其他各个组成,才能客观地比较各自的交易成本。

总来的说,成交延迟有三部分:

系统性延迟

处理交易时系统必须运行的时间,包括网络信息来回时间、订单通过交易前风险控制系统、撮合引擎循环时间和其他系统性延迟。

尾部延迟

每种系统性延迟的成因也会有独特的市场震荡,网络、运作系统或应用层面的;此外,平台容量限制也会造成尾部延迟,包括市场公布重要新闻加大系统负荷而引致订单阻塞。

自主延迟

任何额外加在订单被执行前的时间。

以上每部分延迟涉及的时间和因素都不同:

• 系统性延迟可以由硬件或软件限制造成;

• 尾部延迟可以由市场波动或者平台容量导致;

• 自主延迟的原因是流动性提供商(LP)基于自己的判断,而造成订单成交时间延长,例如客户对市场的影响、现时市场情况或自身利益。

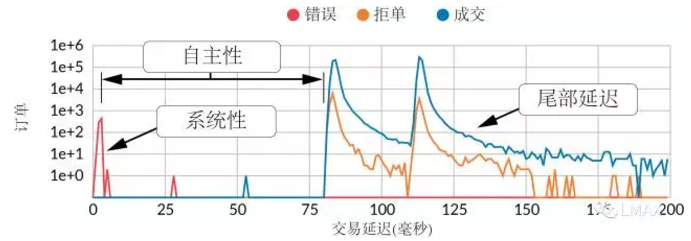

下图取自LMAX交易成本分析白皮书《交易成本分析和公平执行:外汇行业必须使用的指标》有关延迟性的章节。图中显示的是一家银行平台上的延迟性形态。

在单子错误的时候(例如保证金不够),系统在3-4毫秒之内返回信息给客户,这个就是系统性延迟;但在拒单或者成交单的时候,成交时间延长为80毫秒左右,同时显示了两个高峰,其中第二个超过100毫秒之后才做反应是在英国退欧投票期间看到的。

很明显,自主性延迟是最主要的部分,也是最长的;因为这个是“最后观望”平台自身增加的,以控制订单是否成交,所以这个也是在投资者以及监管机构中最具争议的。

简单理解就是,LP设置的自主延迟越长,对交易者越不利。

交易者被持单的过程中不能交易的时候就失去了重新下单的机会,从而造成机会成本。根据历史数据统计,等待LP确认成交时间成本(100毫秒)保守估计为25美元/百万美元,最高可达336美元/百万美元;而这个成本不是线性的,首10毫秒的成本就占了总成本的60%。

而另一个重要问题是,被持单的时间越长,交易者的订单信息就越容易被披露和被滥用,可能引发一系列“交易前对冲”甚至是“超前交易”的问题,这对交易者来说就更加不利了。■

(责任编辑:Suqian)