作为全球外汇保证金交易量排名居前的国家,日本中央银行日前发布了英文版日本外汇保证金交易发展趋势报告。报告总结了日本外汇保证金发展概况,分别审视了其外汇保证金对外汇市场的影响、近来交易策略特点以及发展趋势。

外汇保证金交易,本质是一种杆杠交易。投资者在交易前根据外汇公司要求向其交付1%至10%保证金,就可进行10至100倍的交易额度,结算日期可以自行选择。其间,外汇公司在交易中抵消交易者的买卖订单后,将剩余头寸抛到金融机构进行交易。而这些在高级经纪商间进行结算的头寸直接影响着汇率。

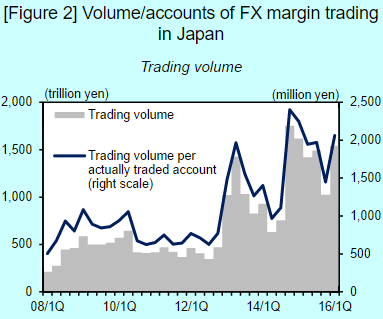

2008年国际金融危机前,日本外汇保证金市场交易量一直相对平稳,直至2012年底,有了大幅的增长。数据到今年第一季度,其外汇保证金市场季度交易量已从2008年的200亿日元增长近十倍,达到近2000万亿日元。而实际交易的活跃账户则相对没有改变。根据日本金融期货协会(FFAJ)统计数据,日本外汇公司平均将客户订单中的40%抛至高级经纪商,该数量相当于日本即期外汇交易量的30%,对日本外汇市场的流动性影响可见一斑。

目前,日本外汇保证金交易策略的特点主要有两个,其一在短期市场波动造成的某种货币对的价格变化下,开展反向交易,在短期市场波动形成对某种货币的低谷(高峰)时,买进(卖出)该货币。其二则是做空日元、做多外国货币,针对高收益的新兴国家(如南非)和相对高收益的发达国家(如澳洲)的货币,无论市场波动如何,日本外汇保证金市场多进行净多头交易。

总结起来,日本外汇保证金市场近十年经历了戏剧性的变化。主要发展结点有两个,分别是2012年和2015年。2012年以来,美元/日元货币对波动飙升,市场份额逐渐增长,外汇交易量在波动中呈上升趋势。而2015年1月瑞郎黑天鹅事件,导致了大量的日本外汇公司账户失衡,由此日本金融厅(FSA)之后加强了公司风险管理的监管,降低了外汇公司最大杠杆。■